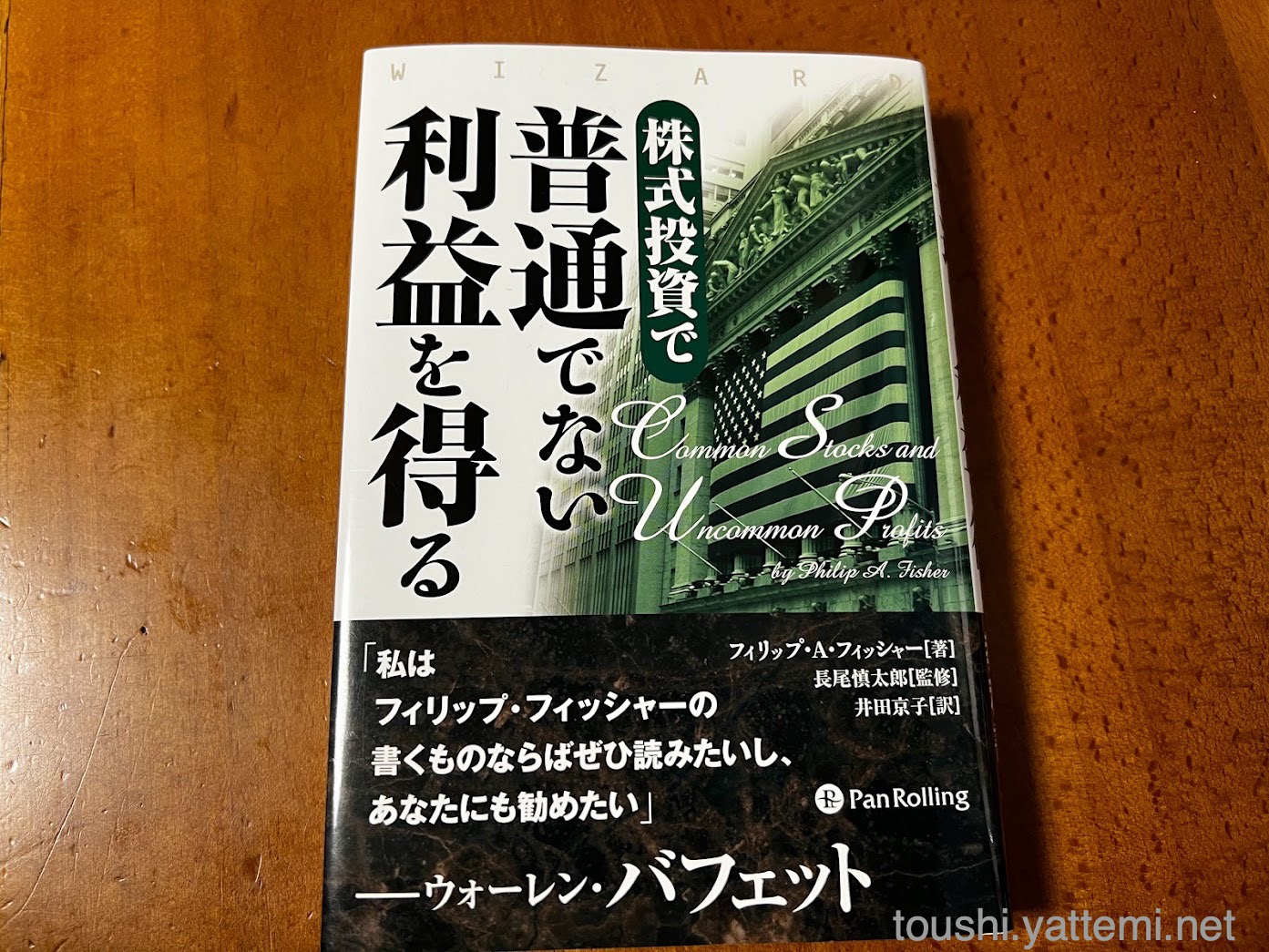

以前から色々なところで見かけるフィリップ・フィッシャーの「株式投資で普通でない利益を得る」だったのですが、約60年前に書かれた本ですが、調べてみると2016年7月に発売されていたので、ブックオフなどで見つかるかなぁ〜と探していたものの一向に見つからず。。

安く買うことは諦めてアマゾンで新品を購入しました。

「株について調べるべき15のポイント」をよく目にしていたのですが、そこだけじゃなく「周辺情報利用法」や「いつ売るべきか」など、全体的に勉強になる内容でした。

そして、投資家としての勉強だけじゃなく、起業家にとっても勉強になる本なんじゃないかと思いました。

ちなみにフィッシャーは4冊の本を書いていて、これは1冊目になり最高傑作と息子のケネス・フィッシャーが推薦しているようです。

「株式投資で普通でない利益を得る」は、どんな本か?

最初の「まえがき」と「父について」は、フィリップ・フィッシャーの息子のケネス・L・フィッシャーが書いているのが不思議だったのですが、事前にこの情報を知っていると本編を読むときに、内容がなんかスっと入ってくるようになる気がしました。

【目次】

- まえがき ― 父の本から学んだこと ケネス・L・フィッシャー

- 父について ケネス・L・フィッシャー

- まえがき

- 第1章 過去から学べること

- 第2章 「周辺情報利用法」から分かること

- 第3章 何を買うべきか ― 株について調べるべき15のポイント

- 第4章 どんな銘柄を買うべきか ― 自分のニーズに合う株を買う

- 第5章 いつ買うべきか

- 第6章 いつ売るべきか ― そして、いつ売ってはならないか

- 第7章 配当金をめぐるさまざまな言い分

- 第8章 投資家が避けるべき5つのポイント

- 第9章 ほかにも避けるべき5つのポイント

- 第10章 成長株を探す方法

- 第11章 まとめと結論

15のポイント

「第3章 何を買うべきか」で説明されている【株について調べるべき15のポイント】の内容です。

- その会社の製品やサービスには十分な市場があり、売り上げの大きな伸びが数年以上にわたって期待できるか

- その会社の経営陣は現在魅力のある製品ラインの成長性が衰えても、引き続き製品開発や製造過程改善を行って、可能なかぎり売り上げを増やしていく決意を持っているか

- その会社は規模と比較して効率的な研究開発を行っているか

- その会社には平均以上の販売体制があるか

- その会社は高い利益率を得ているか

- その会社は利益率を維持し、向上させるために何をしているか

- その会社の労使関係は良好か

- その会社は幹部との良い関係を築いているか

- その会社は経営を担う人材を育てているか

- その会社はコスト分析と会計管理をきちんと行っているか

- その会社には同業他社よりも優れている可能性を示唆する業界特有の要素があるか

- その会社は長期的な利益を見据えているか

- 近い将来、その会社が成長するために株式発行による資金調達をした場合、株主の利益が希薄化されないか

- その会社の経営陣は好調なときは投資家に会社の状況を饒舌に語るのに、問題が起こったり期待が外れたりすると無口になっていないか

- その会社の経営陣は本当に誠実か

この15ポイントって、「会社を上手に経営する方法」と言われても使えそうな感じがしました。

気になったところ

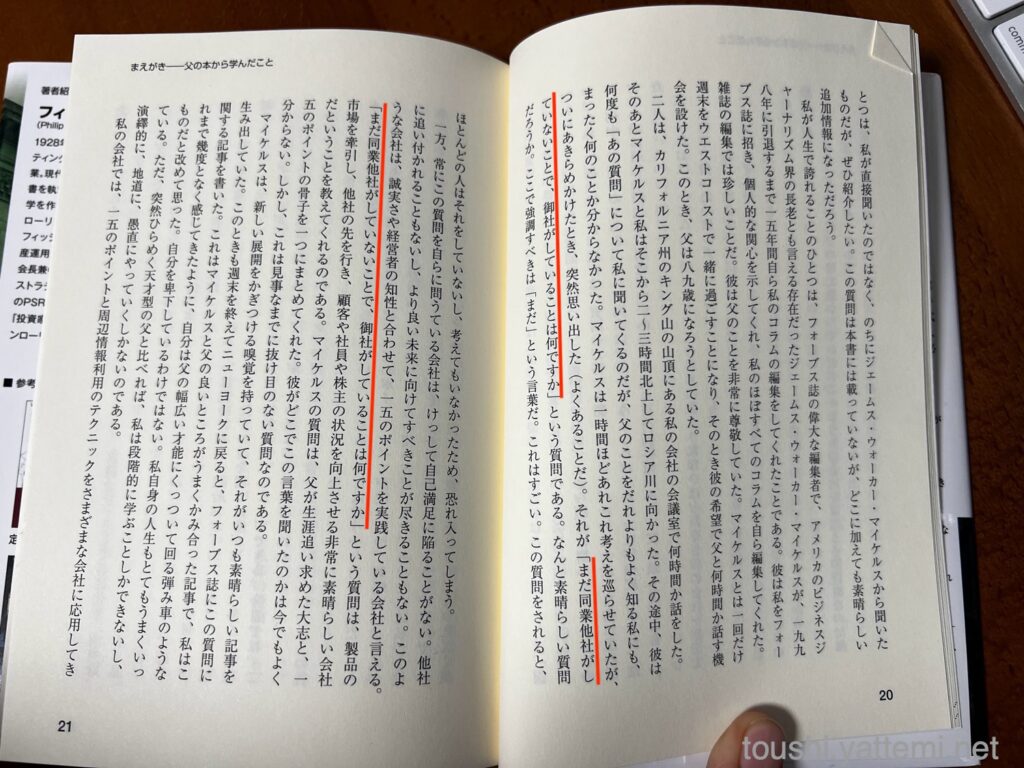

P.20 まだ同業他社がしていないことで、御社がしていることはなんですか?

さきほどの「15のポイント」がベースにあるからできる質問ですね。

投資家としても素晴らしい質問ですが、起業家にとっても重要な質問になるでしょうね。

後半にも別の形で出てきますが、「まだ同業他社がしていないことで、御社がしていること」が差別化になって、大きく伸びるポイントですね。

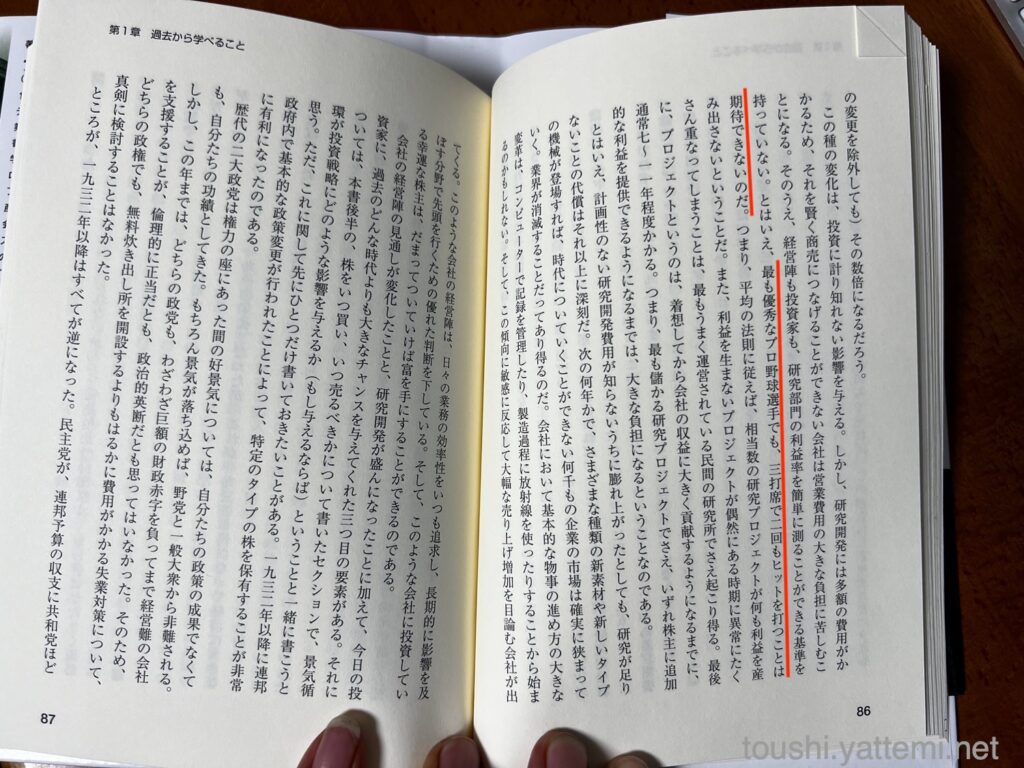

P.86 3打席で2回もヒットを打つことは期待できない

3打席で2回ヒットを打てば、打率6割6分6厘(.666)になりますが、あのイチローさんですら打率4割は達成することはできてないんですよね。

元野球部の僕にはすごくわかりやすい説明(笑)

P.97 「周辺情報利用法」から分かること

「周辺情報利用法」は4ページしか内容がないのですが、すごく分かりやすく、使うことができればかなり有用だと思います。

同じ業界の5つの会社を訪ねて、それぞれに、ほかの4社の強さや弱さについて質問すれば、90%くらいの確率で、5社全ての実情が驚くほど正確に浮かび上がってくる

自己評価よりも他己評価のほうが正しいことは多いですよねぇ。

ましてや4社から情報を取得すれば正確性も上がるんですね。

P.130 経営者が自ら通常の細かい業務に関わると・・・

60年前からも同じことは言われているんですね。

P.152 株に投資する資金を、本当の余剰資金のみとすることだ。

投資を始めようと勉強すると、最初に言われることですね。

投資は必ず上がるものではなく、下がるリスクもあり、最悪なくなってしまうこともあるのですが、それによって普段の生活がままならないことになるのを防ぐだけじゃなく、一瞬の下げ相場でも心の余裕があれば、その後の大幅な上げを享受できるとも考えられるのかと。

投資は、投機じゃないから時間をかけてゆっくりじっくり育てないとですね。

P.178 望まない株を「せめてトントンになるまで」保有すること

これをよくやっちゃってました。っていうかやってる最中。。

指摘の通り「株の投資でおそらく最大の損失につながる」理由なのですが、塩漬け状態でどうしょうもなくて見て見ぬふりですね。

1,500円で買った出前館(2484)が、251円に。。。。

損切りしてNTT(9432)を買ったほうが、上がる可能性はあるのかな。。

やっぱり、購入時から10%値下がりした時点で損切りして、別の銘柄で回収を目指したほうが良さそうです。

そもそもちゃんと銘柄の調査をしてからかわないとだめですね。。

P.182 売る理由はあまりない

旧NISAで買っていた銘柄は、コロナ禍を経て大きく伸びたのですがロールオーバーの時期になっちゃうので、一旦売却して新NISAで買い直そうと考えていますが、、、この先で下がることがあるのかなぁ〜と。。

ただ、新NISAで期限なく非課税になるのは大きいかな。

P.219 結局、魅力のない籠(かご)ばかりに卵が入っていること

分散投資といえば「すべての卵をひとつの籠に盛るな」ですが、たしかに分散しすぎると魅力のないカゴもできちゃうことなるし、あることを忘れつつあるカゴも出てきました。

忘れつつある銘柄は、日々の情報を追いかけていないこともあり、売らなきゃいけないときにも売れなくなっちゃうんですよね。

ちゃんと目の届く範囲に、卵を盛ったカゴを置いておくか、バフェットさん並みに超長期で保有しておくカゴを作るしかないですね。

P.234 怖い気持ちを抑えて株を買わなければならない

現代の戦争では、戦いが終わるまで政府は税収をはるかに超える大金を支出する。そのため、資金量が大幅に増え、お金の価値は下がる。

武器など戦争関連のものが売れるから景気が良くなると思っていたのですが、たしかにウクライナやガザのニュースを見ていると、政府が使うお金のほうが大きいですね。

さらに言うと、コロナで世界の政府が「税収をはるかに超える大金を支出」したあと、コロナが収束していく中で金余りが指摘されていて、インフレに原材料高、株高の状態になっていますね。

戦争だけじゃなくパンデミック下でも同じことが言えそうですね。

P.255 代替燃料株や小規模の電子会社の高い評価

60年ほど前に書かれている本ですが、2024年のことを行っているんじゃないかってぐらい酷似している気がする。

脱炭素化で代替燃料(SAFとか水素とかアンモニアとか)が注目されていたり、AI関連で半導体に関わる会社(NVIDIA:エヌビディアを筆頭にいろいろ)の株が上がりまくっていますが、これらの高い評価は本質的価値に見合っているのだろうか? と聞かれると、最近ニュースで言われているようなことに近い感じがものすごくする。

このあとに「どれがさらに進展するファンダメンタルズ的なトレンドで、どれが今だけの流行りなのかを見極めて判断を下す必要がある」と続いているのですが、まさにその時な気がする。

P.263 成長株を探す方法

最初にあった「まだ同業他社がしていないことで、御社がしていること」がここに繋がってきますね。

投資家だけじゃなく起業家にも重要だと思われる。

「株式投資で普通でない利益を得る」を読んだ! のまとめ

中古の本がなかなか見つからなくて、諦めて新品を購入したのですが、色々なところで紹介されていて、ずっと気になっていたこともあるかもしれないのですが、ピーター・リンチの「株で勝つ」と同じぐらい早く読んでおきたい本でした。

この本の中でも紹介されていますが、以下の2冊も順番に読んでいきたい。

コメント